Bankabstimmungserklärung

- Definition und Erklärung:

- Gründe für den Unterschied zwischen den Bankunterlagen (Bankauszug) und den Buchungsunterlagen des Einlegers:

- Nicht eingelöste Schecks:

- Transiteinlage:

- Gutschriften für Zinserträge:

- Servicegebühren:

- NSF-Scheck:

- Schritte bei der Erstellung eines Bankabstimmungsberichts:

- Beispiel

- Lösung

- (a). Bankabstimmung

- (b). Journaleinträge zur Aktualisierung der Buchführung des Unternehmens

Definition und Erklärung:

Die Bankabstimmungserklärung ist eine Erklärung, die Einleger erstellen, um etwaige Differenzen zwischen dem Saldo im Bankauszug und dem Saldo in ihren Buchhaltungsunterlagen festzustellen, zu erklären und zu verstehen.

Alle Transaktionen zwischen Einleger und Bank werden von beiden Parteien getrennt in ihre Unterlagen eingetragen. Diese Aufzeichnungen können aus verschiedenen Gründen nicht übereinstimmen und unterschiedliche Salden ausweisen. Der Zweck der Erstellung eines Bankabgleichs ist es, die Gründe für diesen Unterschied im Kontostand zu finden und zu verstehen.

Gründe für den Unterschied zwischen den Bankunterlagen (Bankauszug) und den Buchungsunterlagen des Einlegers:

Gemeinsam stimmt der Saldo auf dem monatlichen Bankauszug nicht mit den Buchungsunterlagen des Einlegers überein. Die üblichen Gründe für diese Diskrepanz werden im Folgenden erläutert:

Nicht eingelöste Schecks:

Nicht eingelöste Schecks (auch bekannt als nicht eingereichte Schecks und nicht verrechnete Schecks) sind Schecks, die vom Unternehmen an einen Gläubiger ausgestellt wurden, aber noch nicht zur Zahlung vorgelegt wurden. Der Betrag dieser Schecks wird vom Unternehmen erfasst, aber von der Bank vor Monatsende nicht verbucht.

Beispiel:

Sie haben Herrn X (einem Ihrer Gläubiger) am 30. Januar 2015 einen Scheck über 500 $ ausgestellt und sofort in Ihre Buchführung aufgenommen. Herr X hat diesen Scheck nicht vor Ende Januar vorgelegt oder auf sein Konto eingezahlt. Auf Ihrem Kontoauszug für den Monat Januar würde der Betrag von 500 $ nicht ausgewiesen werden, da Herr X den Scheck nicht vor Ende Januar vorgelegt hat. Dadurch entstünde eine Differenz von 500 $ zwischen dem Saldo in Ihren Buchhaltungsunterlagen und dem Saldo auf dem Kontoauszug.

Transiteinlage:

Transiteinlage bedeutet, dass das von einer Partei erhaltene Bargeld vom Einzahler verbucht, aber von der Bank nicht in den Kontoauszug eingetragen wurde. Dies geschieht in der Regel am letzten Tag des Monats.

Beispiel:

Sie haben am 31. Januar 2015 800 $ von Herrn Y (einem Ihrer Schuldner) erhalten und sofort in Ihren Buchhaltungsunterlagen erfasst. Dann haben Sie dieses Geld an Ihre Bank geschickt, damit es auf Ihr Konto eingezahlt wird, aber es kam zu spät, um in Ihrem Kontoauszug für den Monat Januar verbucht zu werden. Der Saldo in Ihrer Buchhaltung würde sich von Ihrem Kontoauszug unterscheiden.

Gutschriften für Zinserträge:

Banken zahlen auf einige Konten Zinsen. Wenn diese Zinsen dem Konto des Einlegers gutgeschrieben werden, ohne dass der Einleger darüber informiert wird, stimmen der Kontoauszug und der Datensatz des Einlegers nicht überein.

Servicegebühren:

Banken bieten ihren Kunden verschiedene Dienstleistungen an und ziehen Servicegebühren von ihren Konten ab. Die Einleger wissen in der Regel nichts von diesen Abzügen. Diese Gebühren führen zu einer Differenz zwischen dem Kontoauszug und den Aufzeichnungen des Einlegers.

NSF-Scheck:

NSF steht für Not Sufficient Funds. Wenn ein Kunde einen Scheck auf seinem Konto einreicht, schreibt die Bank seinem Konto sofort den Betrag des Schecks gut. Manchmal werden solche Schecks nicht eingelöst, weil die Person, die den Scheck ausstellt, nicht über ausreichende Mittel auf ihrem Konto verfügt. In einem solchen Fall verringert die Bank das Guthaben des Kunden. Der nicht eingelöste Scheck wird an den Einreicher als nicht eingelöster Scheck zurückgegeben.

Beispiel:

Sie haben von Herrn X einen Scheck über 5.000 $ erhalten. Sie haben ihn sofort in Ihrer Buchhaltung erfasst und den Scheck auf Ihr Konto eingezahlt. Nach der Einreichung des Schecks hat Ihre Bank Ihrem Konto sofort 1000 $ gutgeschrieben. Später teilte Ihre Bank Ihnen mit, dass die Bank von Herrn X den Scheck nicht einlöst, weil sein Konto nicht ausreichend gedeckt ist. Ihre Bank reduzierte Ihr Konto um 1.000 $ und schickte den nicht eingelösten Scheck über 1.000 $ als nicht eingelösten Scheck an Sie zurück. Der Saldo in Ihren Buchhaltungsunterlagen wird von dem Saldo auf Ihrem Kontoauszug abweichen.

Schritte bei der Erstellung eines Bankabstimmungsberichts:

Schritt 1 – Ermitteln der Einlagen im Transit: Der erste Schritt besteht darin, festzustellen, ob sich eine oder mehrere Einlagen im Transit befinden. Dazu vergleichen Sie die Einlagen in Ihrer Buchhaltung mit den Einlagen auf Ihrem Kontoauszug. Wenn Sie in Ihrer Buchhaltung eine Einlage finden, die nicht auf dem Kontoauszug ausgewiesen ist, bedeutet dies, dass sich diese Einlage im Transit befindet.

Hinzufügen zum Saldo des Kontoauszugs alle Einlagen, die in Ihrer Buchhaltung vorhanden sind, aber nicht auf dem Kontoauszug ausgewiesen wurden.

Schritt 2 – Ausstehende/ nicht eingereichte Schecks finden und vom Saldo des Kontoauszugs abziehen: Suchen Sie alle Schecks, die Sie ausgestellt haben, aber noch nicht zur Zahlung vorgelegt wurden. Dazu vergleichen Sie die ausgestellten Schecks in Ihrer Buchhaltung mit den bezahlten Schecks auf Ihrem Kontoauszug. Wenn Ihr Buchungssatz anzeigt, dass ein Scheck ausgestellt wurde und Ihr Kontoauszug keinen entsprechenden Eintrag für diesen Scheck enthält, bedeutet dies, dass es sich um einen ausstehenden oder nicht eingereichten Scheck handelt.

Ziehen Sie vom Saldo des Kontoauszugs alle Schecks ab, die Sie ausgestellt und in Ihren Buchungssatz eingetragen haben, die aber von der Bank nicht bezahlt wurden.

Schritt 3 – Suchen Sie eine Gutschrift und fügen Sie sie Ihrem Buchungssatz hinzu: Die Bank stellt eine Gutschrift aus, wenn sie eine Forderung im Namen des Einlegers einzieht. Finden Sie heraus, ob es eine von der Bank ausgestellte Gutschrift gibt, die Sie noch nicht in der Buchhaltung erfasst haben.

Ergänzen Sie Ihre Buchhaltung um alle Gutschriften, die noch nicht in Ihrer Buchhaltung erfasst sind.

Schritt 4 – Finden Sie eine Lastschrift und ziehen Sie sie von Ihrer Buchhaltung ab: Die Bank bietet ihren Einlegern verschiedene Dienstleistungen an, wie z.B. das Drucken von Schecks, die Bearbeitung nicht eingelöster Schecks und das Inkasso von Wechselforderungen usw. Die Bank zieht für diese Dienstleistungen Gebühren vom Konto des Einlegers ab und teilt ihm diese Abzüge in einer Lastschrift mit. Suchen Sie nach Lastschriften, die nicht in Ihrer Buchführung erfasst sind.

Ziehen Sie von Ihrer Buchführung alle Lastschriften ab, die von der Bank ausgestellt, aber nicht in der Buchführung erfasst wurden.

Schritt 5 – Sind die bereinigten Salden gleich? Prüfen Sie, ob der bereinigte Saldo in Ihrer Buchführung mit dem bereinigten Saldo in Ihrem Kontoauszug übereinstimmt.

Schritt 6 – Nehmen Sie die entsprechenden Journalbuchungen vor: Der letzte Schritt eines Bankabgleichs besteht darin, entsprechende Journalbuchungen für die Posten vorzunehmen, die Sie noch nicht in Ihren Buchhaltungsunterlagen erfasst haben.

Zur besseren Erklärung und zum besseren Verständnis betrachten Sie das folgende Beispiel.

Beispiel

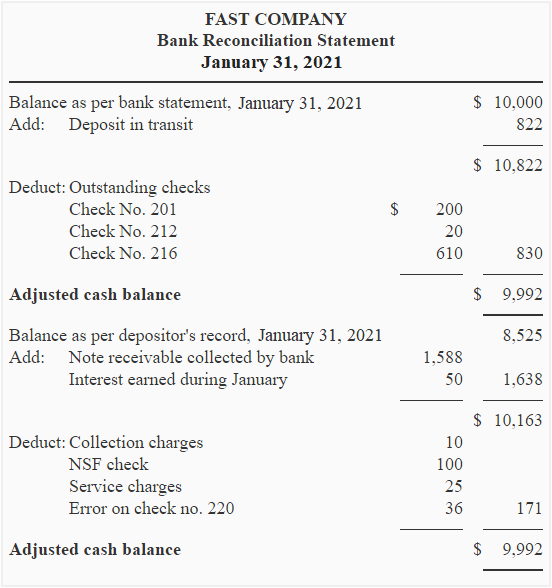

Der Kontoauszug der Fast Company zeigt am 31. Januar 2015 einen Saldo von 10.000 $, während das Hauptbuch des Unternehmens einen Saldo von 8.525 $ ausweist. Die folgenden Gründe wurden für diese Diskrepanz ermittelt.

- Ein Betrag von 822 $, der am 31. Januar 2015 zur Einzahlung an die Bank geschickt wurde, erscheint nicht im Kontoauszug.

- Die folgenden im Januar ausgestellten Schecks wurden von der Bank noch nicht verrechnet.

Scheck Nr.: 201, Ausstellungsdatum: 15. Januar 2015, Betrag; $200;

Scheck Nr.: 212, Ausstellungsdatum: 19. Januar 2015, Betrag; $20;

Scheck Nr.: 216, Ausstellungsdatum: 25. Januar 2015, Betrag; $610; - Eine Wechselforderung in Höhe von $1.588 wurde von der Bank für das Unternehmen eingezogen.

- Der Kontoauszug zeigt, dass im Januar Zinsen in Höhe von 50 $ auf den durchschnittlichen Kontostand angefallen sind.

- Die Bank hat 10 $ für das Inkasso eines Schuldscheins berechnet.

- Ein vom Unternehmen eingereichter Scheck in Höhe von 100 $ wurde als nicht eingelöst zurückgebucht.

- Ein Betrag von 25 $ wurde von der Bank als Bearbeitungsgebühr für den Monat Januar abgezogen.

- Der Scheck Nr. 220 ist auf ein Elektrizitätsunternehmen ausgestellt. Der Scheck beläuft sich auf 95 $, wird aber im Journal für Barzahlungen fälschlicherweise als 59 $ verbucht.

Erforderlich: Bereiten Sie eine Bankabstimmung für die Fast Company unter Verwendung der obigen Informationen vor. Nehmen Sie auch Journalbuchungen vor, um die Buchhaltungsunterlagen des Unternehmens zu aktualisieren.

Lösung

(a). Bankabstimmung

(b). Journaleinträge zur Aktualisierung der Buchführung des Unternehmens

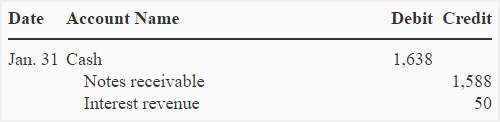

Zur Verbuchung von Bareinnahmen:

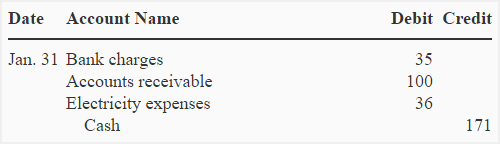

Zur Verbuchung von Barzahlungen:

Anmerkung: Ich habe zwei Journaleinträge zur Aktualisierung der Buchführung des Unternehmens Fast vorgenommen – einen für Bareinnahmen und einen für Barzahlungen. Alternativ können separate Journaleinträge für jeden Posten oder nur ein zusammengesetzter Eintrag vorgenommen werden, um die Buchhaltungsunterlagen des Einlegers zu aktualisieren.