Cartera All weather de Ray Dalio (guía rápida 2020)

La cartera All Weather es una mezcla de activos diversificada introducida por primera vez por el gestor de fondos de cobertura Ray Dalio y popularizada en el libro de Tony Robbins MONEY Master the Game: 7 Simple Steps to Financial Freedom.

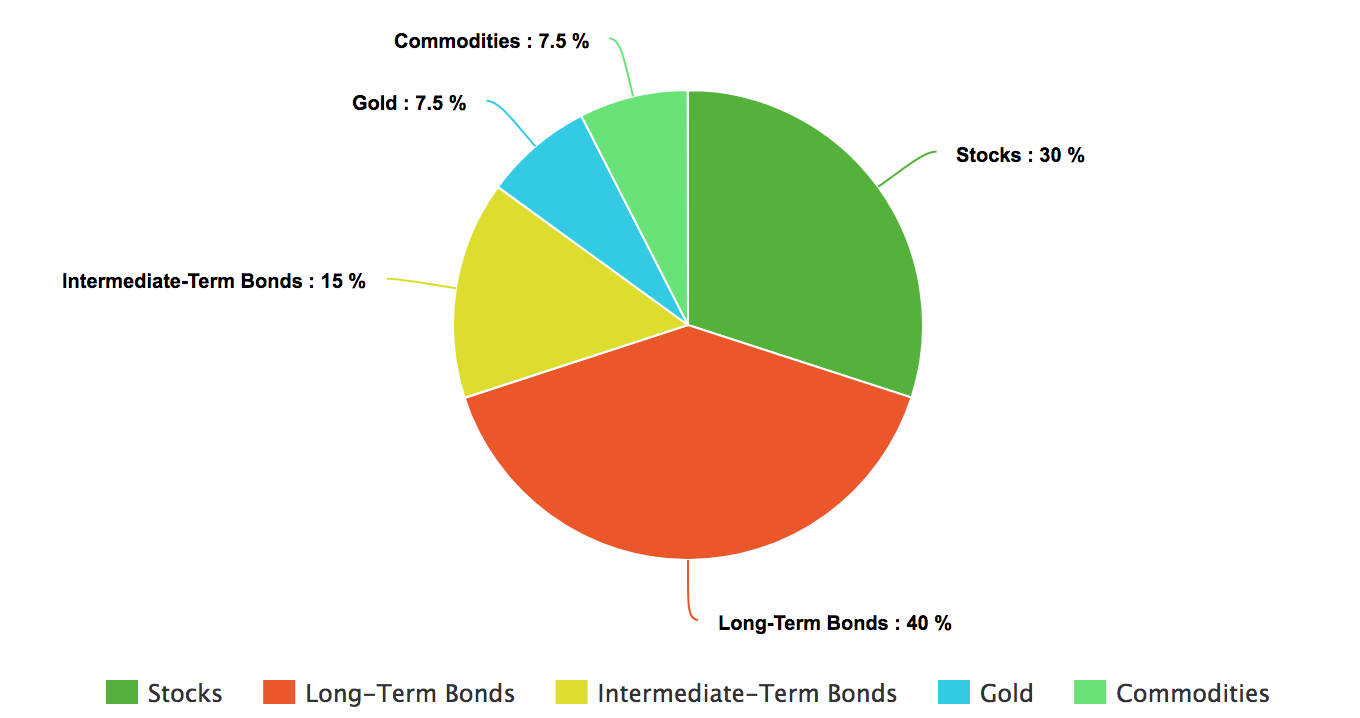

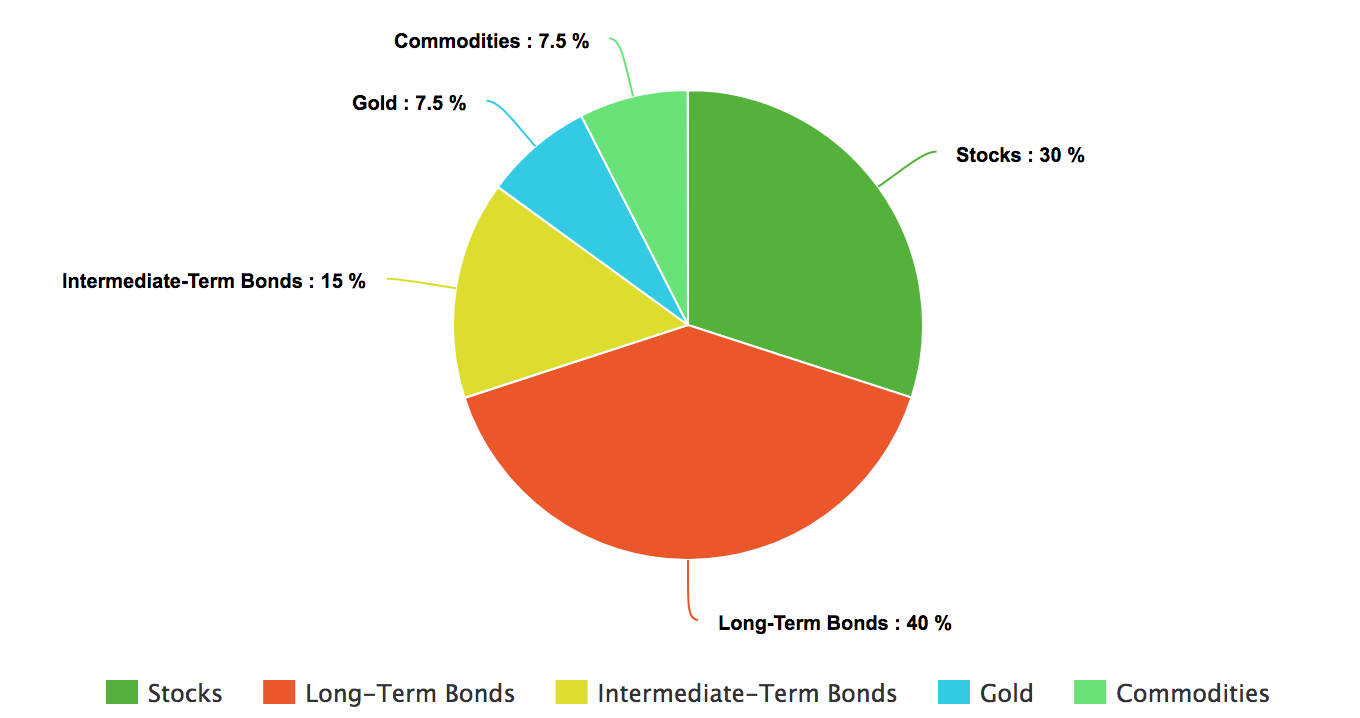

Aquí está el aspecto de la cartera:

Ya puedo oírte: «Sí, sí. Otra mezcla de carteras que supuestamente va a resolver todos mis problemas de dinero. ¿Qué hace que ésta sea diferente?»

Bueno, como podrá adivinar, esta cartera está diseñada para capear cualquier situación financiera, ya sea un mercado alcista, un mercado bajista, una recesión o lo que sea. Y basándonos en su rendimiento histórico hasta ahora, hace honor a su nombre.

Vamos a echar un vistazo a la Cartera All Weather, sus orígenes y cómo puede construir una usted mismo.

- ¿Quién creó la Cartera All Weather?

- ¿Qué hay en la Cartera All Weather?

- ¿Cómo construyo una Cartera All Weather?

- ¿Cómo configurar su Cartera All Weather con corredores

- Automatizar su Cartera All Weather

- ¿Quién creó la cartera All Weather?

- ¿Qué hay en la cartera All Weather?

- ¿Cómo le ha ido a la Cartera All Weather en el pasado?

- ¿Cómo construyo una Cartera All Weather?

- Cómo configurar su cartera All weather con brokers

- Pro-tip: Automatiza tu Cartera de Todo Tiempo

- ¿Cómo puedo reequilibrar mi cartera All Weather?

- Tenga siempre dinero para invertir en la Cartera All Weather

- Sí, envíame la Guía Definitiva para ganar dinero

- Comparte:

¿Quién creó la cartera All Weather?

La cartera All Weather es una idea del gestor de fondos de cobertura Ray Dalio.

Dalio es el fundador de Bridgewater Associates, la «mayor firma de fondos de cobertura del mundo», según Forbes. La empresa también es famosa por su fondo insignia «Pure Alpha», un fondo que posee casi 40.000 millones de dólares.

Oh, y Dalio también predijo la crisis financiera de 2008.

De The New Yorker:

En 2007, Dalio predijo que el boom de la vivienda y los préstamos acabaría mal. Ese mismo año, advirtió a la Administración Bush de que muchos de los mayores bancos del mundo estaban al borde de la insolvencia. En 2008, un año desastroso para muchos de los rivales de Bridgewater, el fondo insignia de la empresa, Pure Alpha, se revalorizó un 9,5% después de contabilizar las comisiones. El año pasado, el fondo Pure Alpha subió un 45%, el mayor rendimiento de cualquier gran fondo de cobertura.

Pero antes de todo eso, tuvo una educación relativamente modesta. Hijo de una familia italoamericana de clase trabajadora, Dalio trabajó como caddie de golf cuando era joven, ganando las propinas de su clientela más rica. Tras un breve paso por la Bolsa de Nueva York, en 1975 fundó Bridgewater Associates en su apartamento de Manhattan.

Más de tres décadas después, se ha convertido en una firma de fondos de cobertura de gran éxito que gestiona más de 160.000 millones de dólares en activos.

Sin embargo, no fue hasta que fue entrevistado por el orador motivacional y entrenador de vida Tony Robbins, que reveló al mundo su cartera All Weather Portfolio.

En una entrevista publicada en el libro de Tony Robbins MONEY Master the Game: 7 Simple Steps to Financial Freedom, Dalio presentó una combinación de asignación de activos que, según Robbins, «resiste la prueba del tiempo.»

Echemos un vistazo a la asignación exacta de activos en esa cartera ahora y veamos las razones detrás de por qué funciona.

¿Qué hay en la cartera All Weather?

La asignación de activos de la cartera se divide así:

- 40% bonos a largo plazo

- 30% acciones

- 15% bonos a medio plazo

- 7.5% oro

- 7,5% materias primas

La razón por la que eligió esos activos entra en su teoría sobre las «estaciones» económicas. Según Dalio, hay cuatro cosas que afectan al valor de los activos:

- Inflación. El aumento de los precios de los bienes y servicios – y la caída del valor adquisitivo de una moneda.

- Deflación. La disminución de los precios de los bienes y servicios.

- Crecimiento económico creciente. Cuando la economía florece y crece.

- Crecimiento económico decreciente. Cuando la economía disminuye y se contrae.

En base a estos elementos, Dalio dice que podemos entonces esperar cuatro estaciones diferentes por las que puede pasar la economía. Son:

- Mayor inflación de la esperada (subida de precios).

- Menor inflación de la esperada (o deflación).

- Mayor crecimiento económico del esperado.

- Menor crecimiento económico del esperado.

Así que construyó una cartera con activos que se han comportado bien cuando se produjo cada una de esas estaciones. El resultado es una cartera diversificada que puede hacerle ganar dinero de forma consistente mientras le mantiene financieramente seguro durante los mercados bajistas.

Algunas conclusiones interesantes de la cartera:

- La cartera tiene una cantidad relativamente baja de acciones. Esto se debe a la alta volatilidad de las acciones – y si usted está tratando de hacer una cartera que es tan libre de riesgo como sea posible, usted va a querer minimizar eso.

- Los bonos constituyen la mayoría de esta cartera. Según Dalio en MONEY, «esto contrarresta la volatilidad de las acciones». Y si estás construyendo una cartera que prioriza el riesgo mínimo sobre ganar tanto dinero como sea posible, esta es la manera de hacerlo.

- Hay un 15% en oro y materias primas. Con la alta volatilidad de esos activos, lo hacen bien históricamente en entornos donde hay inflación.

Todo esto se combina para hacer una cartera bien equilibrada que puede «capear» cualquier temporada … pero ¿qué tan bien lo ha hecho realmente en el pasado?

¿Cómo le ha ido a la Cartera All Weather en el pasado?

Las pruebas posteriores de la Cartera All Weather revelan que generalmente hace honor a su nombre. «¡La estrategia ha producido algo menos del 10% anual y ha ganado dinero más del 85% de las veces en los últimos 30 años (entre 1984 y 2013)!» escribe Robbins.

Y no es sólo Robbins quien dice esto. Otros han vuelto a probar la Cartera All Weather y algunos incluso han encontrado que superó la popular mezcla de asignación de activos 60/40 desde 1984 hasta 2013.

Robbins también señala que si usted invirtió en la Cartera All Weather desde 1984 hasta 2013, habría ganado dinero un poco más del 86% del tiempo. La pérdida media fue de poco menos del 2%, con una de las pérdidas de apenas 0,03%.

Algunas comparaciones más rápidas:

- Cuando se hizo una prueba retrospectiva durante la Gran Depresión, se demostró que la Cartera All Weather perdió sólo el 20,55% mientras que la S&P perdió el 64,4%. Eso es casi un 60% mejor que el S&P.

- La pérdida media desde 1928 hasta 2013 para el S&P fue del 13,66%. ¿La cartera All Weather? 3.65%.

- En los años en que el S&P sufrió algunas de sus peores caídas (1973 y 2002), la Cartera All Weather en realidad ganó dinero.

¿Cómo construyo una Cartera All Weather?

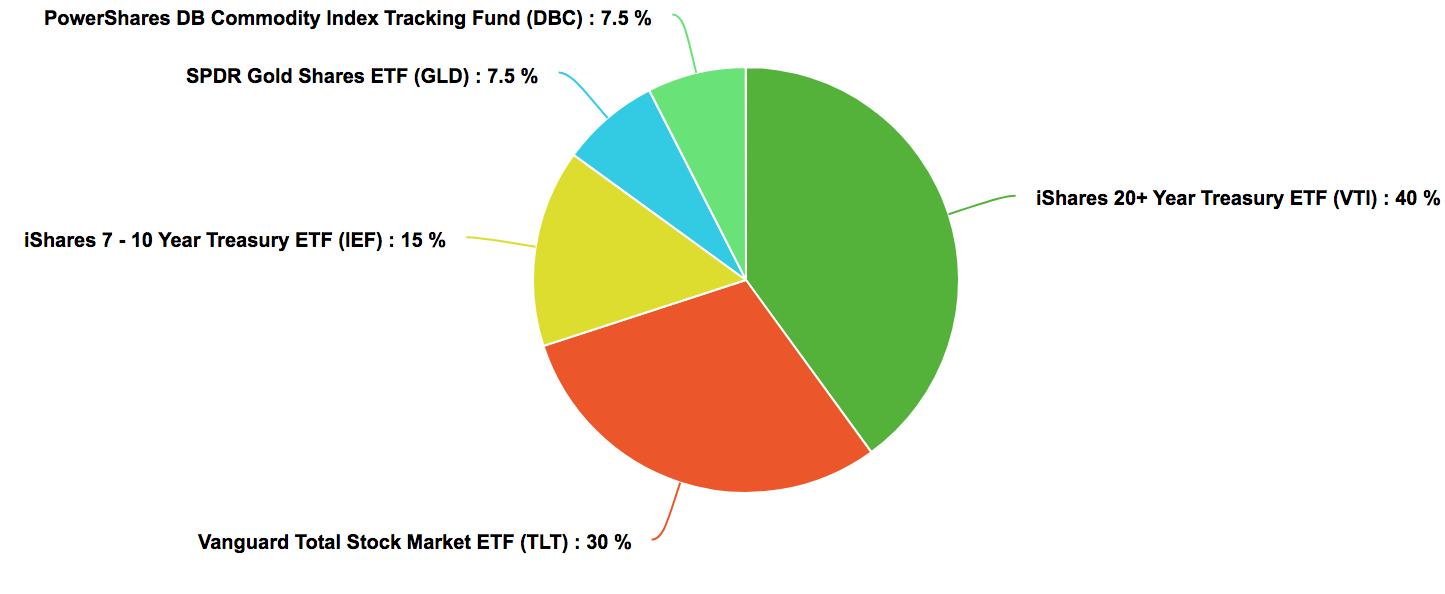

Si quiere construir su propia Cartera All Weather pero no sabe por dónde empezar, no se preocupe. Aquí tiene una sugerencia de valores comparables en los que puede invertir usted mismo (por cortesía de Nasdaq.com):

- 30% Vanguard Total Stock Market ETF (VTI)

- 40% iShares 20+ Year Treasury ETF (TLT)

- 15% iShares 7 – 10 Year Treasury ETF (IEF)

- 7,5% SPDR Gold Shares ETF (GLD)

- 7.5% PowerShares DB Commodity Index Tracking Fund (DBC)

El desglose de su cartera se verá así cuando todo esté dicho y hecho:

Si nunca has invertido antes y no sabes cómo comprar realmente las acciones anteriores, estás de suerte: hay una gran cantidad de grandes y fiables corredores para ayudarte a empezar a construir tu cartera.

¿Nuestro mejor consejo para elegir un corredor? Elija uno de los grandes.

Nuestras sugerencias:

- Vanguard (Es el que utiliza Ramit)

- Teléfono: 877-662-7447

- T. Rowe Price

- Teléfono: 800-225-5132

- TIAA

- Teléfono: 800-842-2252

- Charles Schwab

- Teléfono: 800-435-4000

BONUS: Si quieres las ideas de Ramit sobre algunas grandes empresas que ofrecen grandes servicios de corretaje, asegúrate de ver su vídeo sobre cómo elegir una Roth IRA.

Cómo configurar su cartera All weather con brokers

Puede darse de alta fácilmente en estos brokers siguiendo siete pasos realmente sencillos:

- Paso 1: Vaya a la página web del broker de su elección.

- Paso 2: Haga clic en el botón «Abrir una cuenta». Cada uno de los sitios web mencionados tiene uno.

- Paso 3: Inicie una solicitud para una «cuenta de corretaje individual».

- Paso 4: Introduzca información sobre usted: nombre, dirección, fecha de nacimiento, información del empleador, seguridad social.

- Paso 5: Establezca un depósito inicial introduciendo su información bancaria. Algunos corredores requieren que usted haga un depósito mínimo, así que use una cuenta bancaria separada para depositar dinero en la cuenta de corretaje.

- Paso 6: Espere. La transferencia inicial tardará entre 3 y 7 días en completarse. Después de eso, usted recibirá una notificación por correo electrónico o llamada telefónica diciéndole que está listo para invertir.

- Paso 7: Inicie sesión en su cuenta de corretaje y comience a invertir en los activos mencionados.

NOTA: La redacción y el orden de los pasos variarán de un corredor a otro, pero los pasos son esencialmente los mismos. También va a querer asegurarse de que tiene su número de seguridad social, la dirección del empleador, y la información bancaria como el número de cuenta y el número de ruta disponible cuando se registre, ya que serán útiles durante el proceso de solicitud.

El proceso de solicitud puede ser tan rápido como 15 minutos. En el mismo tiempo que le llevaría ver a este bicho raro decirle cuánto debe cobrar a sus clientes, podría crear una nueva cuenta de corretaje y empezar a invertir en su futuro.

Si tiene alguna pregunta sobre los fondos o las operaciones, llame a los números indicados anteriormente. Te pondrán en contacto con un fiduciario que trabaja para el banco con el fin de darte el mejor consejo y orientación que puedan.

Pro-tip: Automatiza tu Cartera de Todo Tiempo

Puedes llevar tu inversión aún más lejos automatizando todo el proceso para que puedas invertir fácilmente el dinero cada mes cuando llegue tu sueldo.

La automatización de sus finanzas personales le permite saber exactamente cuánto tiene que gastar cada mes, al tiempo que deja de lado cualquier preocupación por el pago de las facturas o la inversión constante.

¿Cómo funciona? Su dinero se envía exactamente a donde tiene que ir – para pagar los servicios públicos, su cuenta de sub-ahorro, su alquiler, lo que sea – tan pronto como su cheque de pago aparece cada mes.

Consulte el video de Ramit a continuación para aprender exactamente cómo configurarlo hoy.

¿Cómo puedo reequilibrar mi cartera All Weather?

Dalio también sugiere reequilibrar esta cartera cada año para mantener la asignación de activos original.

Si quiere saber más sobre el reequilibrio de carteras, asegúrese de consultar nuestro artículo sobre cómo reequilibrar una cartera. Para recapitular rápidamente, sin embargo, el reequilibrio de su cartera es el proceso de modificar su asignación de activos a medida que la cantidad de dinero en cada inversión fluctúa con los constantes cambios del mercado.

Y todo se reduce a una cosa: la asignación de activos. Se trata de la cantidad de dinero que invierte en determinadas clases de activos en su cartera, siendo las principales las acciones, los bonos y el efectivo.

Para reequilibrar su cartera All Weather, sólo tiene que seguir tres pasos súper sencillos.

- Paso 1: Encuentre su asignación de activos objetivo.Recuerde la asignación de activos de la cartera All Weather: 40% de bonos a largo plazo, 30% de acciones, 15% de bonos a medio plazo, 7,5% de oro y 7,5% de materias primas.Esa es la asignación de activos objetivo que debe tener cuando termine de reequilibrar.

- Paso 2: Compare su cartera con su objetivo de asignación de activos.¿Cómo ha cambiado su cartera desde la última vez que la vio? Si sus acciones se han disparado y ahora ocupan el 50% de su cartera, tendrá que reducirlas o invertir en otros activos para equilibrarlas, lo que nos lleva a:

- Paso 3: Compre y/o venda acciones para conseguir su asignación de activos objetivo.Para recuperar su asignación de activos original en el ejemplo anterior, tendrá que invertir más en los otros activos O vender sus acciones para volver a la mezcla original de la cartera All Weather.

Una vez que haya vuelto a su asignación de activos objetivo, ¡felicidades!

Tenga siempre dinero para invertir en la Cartera All Weather

El poeta escocés Robert Burns escribió una vez: «Los mejores planes de los ratones y los hombres a menudo se desvían»

Para todos los que no son estudiantes de inglés, eso significa que puede tener toda la ruta de su vida planeada, pero cuando la vida lanza una llave inglesa todo puede desviarse.

La Cartera All Weather ha sido diseñada para superar los momentos en los que el mercado se desvía de su curso, al tiempo que le hace ganar dinero durante los momentos estables – y a menos que usted sea un multimillonario gestor de fondos de cobertura con un historial de predicción de recesiones, no va a ser capaz de anticipar la próxima.

Lo mejor que puede hacer es prepararse para lo peor. Eso comienza con tener el dinero para invertir y gastar incluso cuando el mercado se tambalea.

Por eso queremos ofrecerte la Guía Definitiva para Ganar Dinero.

En ella, hemos incluido nuestras mejores estrategias para:

- Crear múltiples flujos de ingresos para que siempre tengas una fuente consistente de ingresos.

- Empezar tu propio negocio y escapar del 9 a 5 para siempre.

- Aumente sus ingresos en miles de dólares al año a través de actividades secundarias como el trabajo independiente.

Descargue una copia GRATUITA de la Guía Definitiva hoy ingresando su nombre y correo electrónico a continuación – y comience a ganar dinero para su Portafolio All Weather hoy.

Sí, envíame la Guía Definitiva para ganar dinero

Comparte:

Facebook Twitter Email