Banki egyeztető kimutatás

- Definíció és magyarázat:

- A banki nyilvántartások (bankszámlakivonat) és a betétes számviteli nyilvántartása közötti eltérés okai:

- Kintlévő csekkek:

- Átutalás alatt álló betét:

- Kamatjóváírás:

- Kiszolgálási díjak:

- NSF-ellenőrzés:

- A banki egyeztetési kivonat elkészítésének lépései:

- Példa

- Megoldás

- (a). Banki egyeztetési kimutatás

- (b). Naplóbejegyzések a vállalat számviteli nyilvántartásának frissítéséhez

Definíció és magyarázat:

A banki egyeztető kimutatás egy olyan kimutatás, amelyet a betétes készít, hogy megtalálja, megmagyarázza és megértse a banki kimutatásban szereplő egyenleg és a számviteli nyilvántartásában szereplő egyenleg közötti eltéréseket.

A betétes és a bank közötti összes tranzakciót mindkét fél külön-külön rögzíti a nyilvántartásában. Ezek a nyilvántartások különböző okok miatt eltérhetnek egymástól, és eltérő egyenleget mutathatnak. A banki egyeztetési kimutatás elkészítésének célja, hogy megtaláljuk és megértsük a számlaegyenlegek eltérésének okait.

A banki nyilvántartások (bankszámlakivonat) és a betétes számviteli nyilvántartása közötti eltérés okai:

A havi bankszámlakivonat egyenlege általában nem egyezik a betétes számviteli nyilvántartásával. Az eltérés szokásos okait az alábbiakban ismertetjük:

Kintlévő csekkek:

A kintlévő csekkek (más néven be nem mutatott csekkek és be nem mutatott csekkek) azok a csekkek, amelyeket a vállalat a hitelezőnek kiállított, de még nem mutattak be kifizetésre. Ezeknek a csekkeknek az összegét a vállalat rögzíti, de a bank a hónap vége előtt nem végez könyvelést.

Példa:

Ön 2015. január 30-án kiállított egy csekket X úrnak (az egyik hitelezőjének) 500 dollárról, és azt azonnal könyvelte a számviteli nyilvántartásában . X úr január végéig nem mutatta be és nem fizette be a számláján ezt a csekket. A január hónapra vonatkozó bankszámlakivonatán nem szerepelne az 500 dollárra vonatkozó bejegyzés, mivel X úr nem mutatta be a csekket január vége előtt. Ez 500 dolláros különbséget eredményezne a számviteli nyilvántartásában szereplő egyenleg és a bankszámlakivonatban szereplő egyenleg között.

Átutalás alatt álló betét:

Autalás alatt álló betét azt jelenti, hogy a féltől kapott készpénzt a betétes rögzítette, de a bank nem írta be a bankszámlakivonatba. Általában a hónap utolsó napján fordul elő.

Példa:

Ön 2015. január 31-én 800 dollárt kapott Y úrtól (az egyik adósától), és azt azonnal rögzítette a könyvelésében. Ezt a készpénzt ezután elküldte a bankjába, hogy befizesse a számlájára, de túl későn érkezett meg ahhoz, hogy a január havi bankszámlakivonatában szerepeljen. A számviteli nyilvántartásában szereplő egyenleg eltérne a bankszámlakivonatától.

Kamatjóváírás:

A bankok kamatot fizetnek egyes számlák után. Ha ezt a kamatot a betétes számláján a betétes értesítése nélkül írják jóvá, a bankszámlakivonat és a betétes nyilvántartása nem egyezik meg.

Kiszolgálási díjak:

A bankok különböző szolgáltatásokat nyújtanak ügyfeleiknek, és a számlájukról levonják a kiszolgálási díjakat. A betétesek általában nem tudnak az ilyen levonásokról. Ezek a díjak egyenlegkülönbséget okoznak a bankszámlakivonat és a betétes nyilvántartása között.

NSF-ellenőrzés:

AzNSF a Not Sufficient Funds (nem elegendő pénzeszköz) rövidítése. Amikor egy ügyfél befizet egy csekket a számlájára, a bank azonnal jóváírja a számláján a csekk összegét. Előfordul, hogy az ilyen csekkeket nem váltják be, mert a csekket kiállító személynek nincs elegendő fedezet a számláján. Ilyen helyzetben a bank csökkenti az ügyfél egyenlegét. A fedezetlen csekket NSF-csekkként visszaküldik a befizetőnek.

Példa:

Ön kapott egy csekket X úrtól 5000 dollárról. Azonnal bejegyezte a számviteli nyilvántartásába, és a csekket befizette a számlájára. A csekk befizetése után a bankod azonnal jóváírt a számládon 1000 dollárt. Ezt követően a bankja közölte Önnel, hogy X úr bankja nem váltotta be a csekket, mert nem volt elegendő fedezet a számláján. Az Ön bankja 1000 dollárral csökkentette az Ön számláját, és a be nem váltott 1000 dolláros csekket NSF-csekkként visszaküldte Önnek. A számviteli nyilvántartásában szereplő egyenleg eltér a bankszámlakivonatban szereplő egyenlegtől.

A banki egyeztetési kivonat elkészítésének lépései:

1. lépés – Keresse meg a folyamatban lévő betéteket: Az első lépés az, hogy megnézzük, hogy egy vagy több betét átutalásban van-e. Ezt úgy teheti meg, hogy összehasonlítja a számviteli nyilvántartásban szereplő betéteket a bankszámlakivonatban szereplő betétekkel. Ha a könyvelési nyilvántartásban olyan betétet talál, amely nem szerepel a bankszámlakivonatban, az azt jelenti, hogy a betét átutalásban van.

Adja hozzá a bankszámlakivonat egyenlegéhez az összes olyan betétet, amely szerepel a könyvelési nyilvántartásban, de nem szerepel a bankszámlakivonatban.

2. lépés – Keresse meg a kintlévőségeket/nem bemutatott csekkeket, és vonja le a bankszámlakivonat egyenlegéből: Keresse meg az összes olyan csekket, amelyet kiállított, de még nem mutattak be kifizetésre. Ezt úgy teheti meg, hogy összehasonlítja a számviteli nyilvántartásában kiállított csekkeket a bankszámlakivonatban szereplő kifizetett csekkekkel. Ha a számviteli nyilvántartása szerint egy csekket kiállított, de a bankszámlakivonat nem tartalmaz megfelelő bejegyzést erre a csekkre vonatkozóan, akkor az azt jelenti, hogy a csekk kintlévőség vagy be nem mutatott csekk.

Vonja le a bankszámlakivonat egyenlegéből az összes olyan csekket, amelyet kiállított és a számviteli nyilvántartásában rögzített, de a bank még nem fizetett be.

3. lépés – Keresse meg és adja hozzá a jóváírási feljegyzést a számviteli nyilvántartásához: A bank jóváírási feljegyzést állít ki, amikor a betétes nevében beszed egy váltókövetelést. Keresse meg, hogy van-e olyan, a bank által kiállított jóváírási feljegyzés, amelyet nem rögzített a könyvelési nyilvántartásban.

Adja hozzá a könyvelési nyilvántartásához a könyvelési nyilvántartásban nem rögzített jóváírási feljegyzést.

4. lépés – Keresse meg és vonja le a terhelési feljegyzést a könyvelési nyilvántartásából: A bank különböző szolgáltatásokat nyújt betéteseinek, mint például csekkek nyomtatása, NSF-csekkek feldolgozása, váltókövetelések beszedése stb. A bank ezekért a szolgáltatásokért díjakat von le a betétes számlájáról, és erről a levonásról terhelési feljegyzés kiállításával tájékoztatja őt. Keressen meg minden olyan terhelési feljegyzést, amely nem szerepel a számviteli nyilvántartásban.

Vonja le a számviteli nyilvántartásból a bank által kiállított, de a számviteli nyilvántartásban nem szereplő terhelési feljegyzést.

5. lépés – Egyeznek-e a kiigazított egyenlegek? Nézze meg, hogy a számviteli nyilvántartás korrigált egyenlege megegyezik-e a bankszámlakivonat korrigált egyenlegével.

6. lépés – Végezze el a megfelelő naplóbejegyzéseket:

A banki egyeztetés utolsó lépése a megfelelő naplóbejegyzések elkészítése azokhoz a tételekhez, amelyeket még nem rögzített a számviteli nyilvántartásában.

A jobb magyarázat és megértés érdekében tekintse a következő példát.

Példa

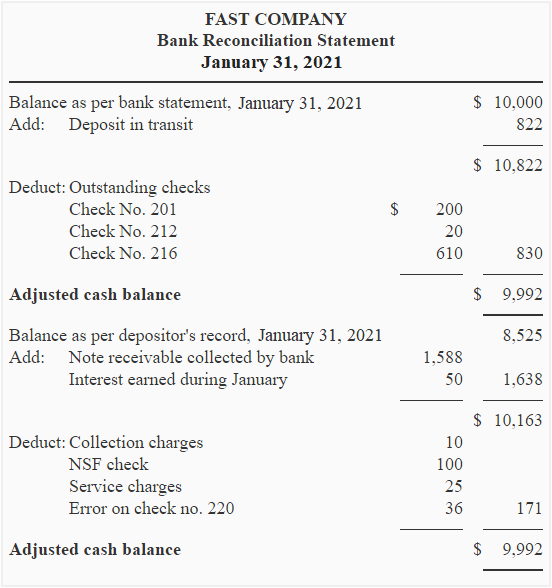

A Fast Company bankszámlakivonata 2015. január 31-én 10 000 dollár egyenleget mutat, míg a vállalat főkönyve 8 525 dollárt. Ennek az eltérésnek az alábbi okai vannak.

- A bankszámlakivonatban nem jelenik meg egy 2015. január 31-én a banknak befizetésre küldött 822 dolláros összeg.

- A bank még nem egyenlítette ki a következő, január hónapban kiállított csekkeket.

Csekkszám: 201, kiállítás dátuma: 2015. január 15., összeg; 200 $;

Csekkszám: 212, kiállítás dátuma: 2015. január 19., összeg; 20 $;

Csekkszám: 216, kiállítás dátuma: 2015. január 25., összeg; 610 $; - Egy 1588 $ összegű váltókövetelést a bank beszedett a vállalat részére.

- A bankszámlakivonatból kiderül, hogy január hónapban 50 dollárnyi kamat keletkezett a számla átlagos egyenlege után.

- A bank 10 dollárt számolt fel egy váltó beszedéséért.

- A vállalat által befizetett 100 dolláros csekket NSF-ként visszautalták.

- A bank 25 dollárnyi összeget vont le szolgáltatási díjként január hónapban.

- A 220. számú csekket a villamossági vállalatnak állították ki. A csekk összege 95 dollár, de a készpénzfizetési naplóban tévesen 59 dollárként szerepel.

Szükséges: Készítsen banki egyeztetési kimutatást a Fast Company számára a fenti információk felhasználásával. Készítsen naplóbejegyzéseket is a vállalat számviteli nyilvántartásának frissítéséhez.

Megoldás

(a). Banki egyeztetési kimutatás

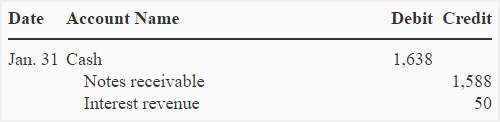

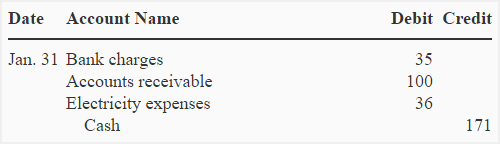

(b). Naplóbejegyzések a vállalat számviteli nyilvántartásának frissítéséhez

A készpénzbevételek rögzítéséhez:

A készpénzfizetések rögzítéséhez:

Jegyzet: Két naplóbejegyzést készítettem a Fast vállalat számviteli nyilvántartásának frissítéséhez – egyet a készpénzbevételekhez és egyet a készpénzfizetésekhez. Alternatívaként minden egyes tételhez külön naplóbejegyzés vagy csak egy összetett bejegyzés is készíthető a befizető számviteli nyilvántartásának frissítéséhez.

tól