American Express Platinum vs. American Express Business Platinum

パートナーリンクからクレジットカードに申し込むと手数料が発生します。 このページに掲載されているオファーには条件が適用されます。

Update: 広告ポリシーはこちらです。 この投稿にある1つまたは複数のカードオファーは利用できなくなりました。

ポイントやマイルを初めてご利用になる方は、市場にはたくさんのトラベルリワードカードがあり、これらのカードの多くには個人カードとスモールビジネスカードの2種類があることに驚かれるかもしれません。

これらのカードは同じように見えるかもしれませんが、ビジネスカードと個人カードの特典、オファー、手数料はわずかに異なる場合が多くなっています。

この記事では、アメリカン・エキスプレスのプラチナ・カードとそのスモールビジネス・カードであるビジネス・プラチナ・カードの2枚を比較します。

ここでは、ウェルカムボーナス、年会費、特典構造、その他の特典など、各カードの構成要素を詳しく見ていきましょう。

- 最高のウェルカムオファー

- 年会費

- Earning and redeeming rewards

- アメリカン・エキスプレス・プラチナ

- American Express Business Platinum

- Benefits and perks

- Amex Fine Hotels and Resorts

- Annual airline travel credit

- 35% Membership Rewards rebate when booking airline travel

- ホテルエリートステータス

- 空港ラウンジの利用

- Amex Offers

- 毎月のUberクレジット

- サックスとデルの年2回のクレジット

- グローバルエントリーまたはTSAプリチェック料金の払い戻し

- あなたにとって最適なカードは?

- Bottom line

最高のウェルカムオファー

まず、ポイントやマイルを素早く獲得する大きなチャンスとなるウェルカムオファーを比較してみることから始めます。

アメックスプラチナカードでは、口座開設から3ヶ月以内に5,000ドルの買い物をすると、60,000メンバーシップリワードポイントを獲得することができます。 アメックスビジネスプラチナの最低利用金額の条件を満たせば、さらに多くのマイルを獲得することができますが、これは素晴らしいオファーです。 アメックスビジネスプラチナカードの現在のウェルカムオファーは、カード開設後3ヶ月以内に15,000ドルの利用で75,000メンバーシップリワードポイントです。

メンバーシップリワードポイントは地球上のほとんどの場所に旅行するために使うことができるので、それは重要な決定事項です。 紹介期間中に実質的にいくらまで(クレジットカードを)使えるか考えてみましょう。

年会費

もうひとつ考慮すべきは、年会費という形で発生するこれらのカードのコストです。 新しいカードを申し込む前に、コストが上回るメリットがあるかどうか、ウェルカムボーナスや年間クレジット、その他のカード特典で年会費を回収できるかどうか、よく考えてみてください。 各カードの特典に入る前に、アメックスプラチナカードの年会費は550ドル(料金と手数料を参照)、アメックスビジネスプラチナカードの年会費は595ドル(料金と手数料を参照)であることを知っておいてください。 それぞれのカードの手数料と価値の詳細については、アメックスビジネスプラチナの年会費はお得か、アメリカンエキスプレスプラチナの年会費はお得かの記事をご覧ください。

Earning and redeeming rewards

年会費と最初のウェルカムボーナスに加えて、リワードの獲得と利用に関して、これらのカードのスタックを検討することが賢明でしょう。

アメリカン・エキスプレス・プラチナ

高額な年会費にもかかわらず、日常の買い物で貯まるメンバーシップ・リワードポイントは1ドルにつきわずか1ポイントと比較的貧弱なものです。 そのため、食料品やガソリン、レストランでの買い物は、より有利なレートで貯まる別のカードにしたほうがよいでしょう。 しかし、航空会社に直接予約した航空券やプリペイドホテルは、1ドルにつき5メンバーシップ・リワードポイントを獲得できる。

American Express Business Platinum

同様に、アメリカンエキスプレスビジネスプラチナカードは、フライトやプリペイドホテルに5倍のメンバーシップ・リワードポイントを獲得できるが、これらはamextravel.comで予約しなければならない。 そのため、航空会社のウェブサイトで直接フライトを予約する場合は、アメックス・プラチナがわずかに優位に立ちます。 5,000ドル以上の買い物をすると、加盟店やカテゴリーに関係なくメンバーシップ・リワードポイントが1.5倍貯まるからだ(暦年で最大100万ポイントまで追加可能)。

Benefits and perks

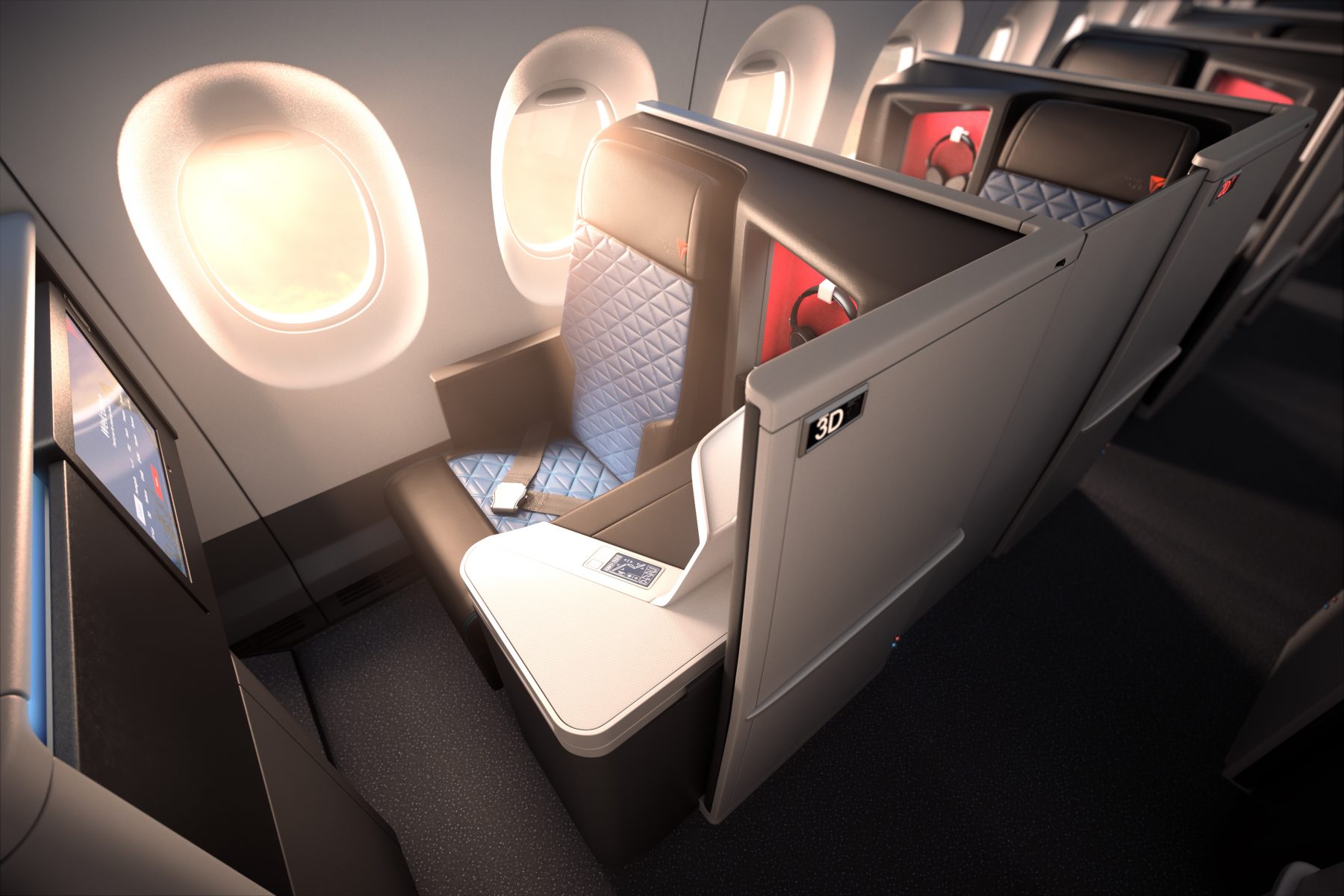

以下は、私が好きなベネフィットと特典の一部で、最も総合的な価値を提供するものを含みます。 (Photo by Isabelle Raphael)

Amex Fine Hotels and Resorts

アメックスプラチナ、アメックスビジネスプラチナともにアメックスファインホテル&リゾート予約プログラムを完全に利用することができるようになりました。 これは、特定のホテルを予約する際に、アップグレードされた特典を受けることができる高級ホテル予約キャンペーンです。 朝食無料、アーリーチェックイン、レイトチェックアウト、部屋のアップグレード(可能な場合)、施設内のアメニティ(通常、滞在中に使用できる100ドルのスパ/ダイニングクレジット)などが含まれます。

Annual airline travel credit

Both credit cards provide up to $200 annual airline travel credit for things like checked-bag fees, seat upgrades, or inflight food, beverage or Wi-Fi.どちらのカードも、年間最大200ドルの航空旅行クレジットを提供します。 これらの料金は、毎年1回選択(または変更)できる「セレクトエアライン」でのみ払い戻しが可能です。

私の家族は、より快適な旅行のために、いくつかの受託手荷物や座席のアップグレードを支払っているので、私はここで定期的にフルバリューの特典を受け取っています。 詳細はアメックスプラチナ年間航空券クレジットの内訳をご覧ください。

35% Membership Rewards rebate when booking airline travel

アメックスビジネスプラチナのみ、アメックスのトラベルポータルから希望の航空会社または任意の航空会社のビジネスまたはファーストクラスで旅行を予約するとメンバーシップリワードポイントの35%リベートを受けられます(年間最大50万ポイント追加可能)。

たとえば、ロサンゼルスからニューヨークまでの1,000ドルのファーストクラスの航空券は、Pay With Pointsを使用して最初の運賃を支払うために10万ポイントを交換した後、35,000ポイントのリベートを受け取るため、実質的に65,000ポイントのメンバーシップ リワード ポイントしかかからないことになります。

詳細については、アメックス ビジネス プラチナ リベートに関する記事をご覧ください。

ホテルエリートステータス

アメックスプラチナ、アメックスビジネスプラチナともにヒルトンゴールド、マリオットボンボイゴールドエリートなどのホテルエリートステータスが付いています。

- 朝食無料(ヒルトンホテルのみ)

- 空きがあれば広い部屋にアップグレード

- レイトチェックアウト

- より良い部屋(景色、高い階など)。)

- 有料宿泊のポイントアップ

空港ラウンジの利用

アメックスプラチナ、アメックスビジネスプラチナともに、アメックスセンチュリオンラウンジ、プライオリティパス、プラザプレミアム、エスケープラウンジなど世界1200ヶ所以上のラウンジをカード会員限定で無料利用することが可能です。

アメックスプラチナカードとアメックスビジネスプラチナカードのラウンジとそのゲストポリシーについては、アメックスプラチナラウンジの利用についての記事をお読みください。

Amex Offers

アメックスオファーは、アメリカン・エキスプレス・カード会員を対象とした特典やキャッシュバック・オファーです。

アメックス・オファーについての詳細はこちら。

毎月のUberクレジット

個人向けアメックス・プラチナのみ、毎月15ドルのUberクレジット(毎年12月に35ドルに増額)が提供される特典があります。 Uberを頻繁に利用するのであれば、年間200ドルの価値があるかもしれません。 そうでない場合は、この特典にそれほど価値を見いだせないかもしれません。

サックスとデルの年2回のクレジット

アメックスビジネスプラチナとアメックスプラチナには、それぞれ異なる年2回のクレジットがあり、あなたの消費習慣によって、価値が高くも低くもなります。

アメックスビジネスプラチナカード会員には、米国内のデルまたはDell.comのオンラインショッピングで使える最大100ドルの明細書が年2回発行され、1回のクレジットは1月から6月まで、もう1回は7月から12月まで有効である。 事務用品やソフトウェアのサブスクリプションなど、最大200ドルの払い戻しの可能性があるわけです。

一方、個人向けのアメックスプラチナでは、Saks Fifth Avenue(Saks.comを含む)での年間明細クレジットを2回、それぞれ最大50ドル分提供しています。 ビジネスでの出費が少なく、個人的な出費が多い人にとっては、こちらの方が価値のある特典かもしれません。 アメックスビジネスプラチナは、デルでの米国内での購入に対して最大200ドルのクレジットを提供するのに対し、個人カードはサックスで年間合計100ドルまでしか提供しないことに注意してください。 ここ数年、私はメンバーシップ リワード ポイントをヴァージン アトランティック航空、エミレーツ航空、エア カナダ アエロプラン、エール フランス/KLM、フライング ブルーなどのパートナーに移行して、その価値を最大にしてきました。

メンバーシップ リワード ポイントを利用できる方法はたくさんありますが、これらのカードではポイントを移行してその価値を本当に最大にすることができます。

グローバルエントリーまたはTSAプリチェック料金の払い戻し

両カードとも、グローバルエントリーまたはTSAプリチェックの料金を5年に1度払い戻します(最高100ドルまでのステートメントクレジットによる払い戻し)。 これらのサービスは、国内線(TSAプリチェック)または国際線(グローバルエントリー)の搭乗時に審査を迅速化します。

私たち夫婦は過去6年間グローバルエントリーの便利さを享受してきましたので、クレジットカードが入会金を支払ってくれるのはいつもありがたいことです。 現在のグローバルエントリーとTSAプリチェックの料金はそれぞれ100ドルと85ドルで、それぞれのプログラムの有効期限は5年間です。 アメックスプラチナもアメックスビジネスプラチナもグローバルエントリーやTSAプレチェックの費用を負担してくれる素晴らしいクレジットカードです。

アメックスプラチナの特典についてはこちらで詳しくレビューしています。

あなたにとって最適なカードは?

アメックスプラチナとアメックスビジネスプラチナのどちらが良いかは、最終的にはあなた次第です。 また、私のように、アメックスビジネスプラチナの35%のポイント還元や、アメックスプラチナが提供する毎月のクレジット(私の家庭では、Uber EatsとUberの両方)等、それぞれのカードの長所を認識しています。

また、これらのカードの資格を実際に得られるかどうかを考慮することも重要です。 しかし、そのようなことはありません。

Bottom line

私は、その寛大な給付と有利なポイントを獲得する機会のためにこれらの両方のカードが大好きです。 しかし、年会費が高いので、多くの人は1枚のカードで年会費を払ったほうがいいかもしれません。

デルからの消耗品(と一貫した航空旅行)を必要とする小規模なビジネスがある場合、アメックスビジネスプラチナがよりよい選択かもしれません。 アメックスビジネスプラチナカードの詳しいレビューはこちらでご覧いただけます。 しかし、Uberクレジットやサックスでのショッピングといった贅沢を好むのであれば、アメリカン・エキスプレス・プラチナの柔軟性とアクセスの良さを好むかもしれません。

どちらのカードがあなたに適しているにせよ、数々の特典や豪華なサービスを享受できるため、どちらのカードもあなたの財布に素晴らしい一枚を加えてくれるでしょう。 アメックスプラチナとアメックスビジネスプラチナのどちらか、あるいは両方をお持ちですか?

アメックスプラチナカードの料金と手数料については、こちらをご覧ください。

アメリカン・エキスプレスのビジネスプラチナカードの料金と手数料については、こちらをご覧ください。