Bank reconciliation statement

- Definition and explanation:

- Redenen van verschil tussen bankgegevens (bankafschrift) en de boekhouding van de deposant:

- Outstanding checks:

- Deposito onderweg:

- Credits voor verdiende rente:

- Servicekosten:

- NSF Check:

- Stappen bij het opstellen van een bankafstemmingsoverzicht:

- Voorbeeld

- Oplossing

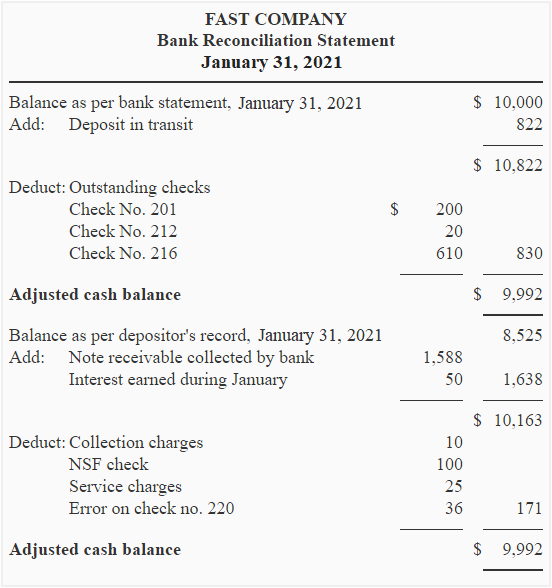

- (a). Bankafstemmingsoverzicht

- (b). Journaalposten om de boekhouding van het bedrijf bij te werken

Definition and explanation:

Bank reconciliation statement is a statement that depositors prepare to find, explain and understand any differences between the balance in bank statement and the balance in their accounting records.

Alle transacties tussen deposant en de bank worden door beide partijen afzonderlijk in hun administratie opgenomen. Deze registers kunnen om verschillende redenen van elkaar afwijken en verschillende saldi te zien geven. Het doel van het opstellen van een bankafstemmingsoverzicht is om de redenen van dit verschil in rekeningsaldo te achterhalen en te begrijpen.

Redenen van verschil tussen bankgegevens (bankafschrift) en de boekhouding van de deposant:

Normaal gesproken komt het saldo op het maandelijkse bankafschrift niet overeen met de boekhouding van de deposant. De gebruikelijke redenen voor dit verschil worden hieronder toegelicht:

Outstanding checks:

Outstanding checks (ook bekend als niet-gepresenteerde cheques en niet-vereffende cheques) zijn de cheques die door de onderneming aan een crediteur zijn uitgegeven, maar nog niet ter betaling zijn aangeboden. Het bedrag van deze cheques wordt door het bedrijf geregistreerd, maar door de bank niet geboekt voor het einde van de maand.

Voorbeeld:

U hebt op 30 januari 2015 een cheque uitgegeven aan de heer X (een van uw crediteuren) voor $ 500 en deze onmiddellijk geboekt in uw boekhouding . De heer X heeft die cheque vóór eind januari niet overgelegd of op zijn rekening gestort. Op uw bankafschrift van de maand januari zou de boeking van die $ 500 niet staan omdat de heer X deze cheque niet voor eind januari heeft aangeboden. Er zou een verschil van $ 500 ontstaan tussen het saldo in uw boekhouding en het saldo in het bankafschrift.

Deposito onderweg:

Deposito onderweg betekent dat het geld dat van een partij is ontvangen, door de deposant is geboekt, maar door de bank nog niet in het bankafschrift is opgenomen. Het komt meestal voor op de laatste dag van de maand.

Voorbeeld:

U hebt op 31 januari 2015 $ 800 ontvangen van de heer Y (een van uw debiteuren) en hebt dit onmiddellijk in uw boekhouding opgenomen. Vervolgens stuurde u dit geld naar uw bank om het op uw rekening te storten, maar het bereikte te laat om in uw bankafschrift voor de maand januari te worden opgenomen. Het saldo in uw boekhouding zou anders zijn dan op uw bankafschrift.

Credits voor verdiende rente:

Banken betalen rente op sommige rekeningen. Als deze rente op de rekening van de deposant wordt bijgeschreven zonder dat de deposant daarvan op de hoogte wordt gesteld, zullen het bankafschrift en de gegevens van de deposant niet met elkaar overeenstemmen.

Servicekosten:

Banken verlenen verschillende diensten aan hun klanten en brengen servicekosten in mindering op hun rekeningen. De deposanten zijn meestal niet op de hoogte van deze inhoudingen. Deze kosten veroorzaken een verschil in saldo tussen de bankafschriften en de gegevens van de deposant.

NSF Check:

NSF staat voor Not Sufficient Funds. Wanneer een klant een cheque op zijn rekening stort, crediteert de bank zijn rekening onmiddellijk met het bedrag van de cheque. Soms worden dergelijke cheques niet gehonoreerd omdat de persoon die de cheque uitgeeft niet over voldoende middelen op zijn rekening beschikt. In een dergelijke situatie vermindert de bank het saldo van de klant. De geweigerde cheque wordt aan de inlegger geretourneerd als NSF check.

Voorbeeld:

U hebt een cheque van meneer X ontvangen voor $5000. U boekte de cheque onmiddellijk in uw boekhouding en stortte hem op uw rekening. Nadat u de cheque had gestort, crediteerde uw bank uw rekening onmiddellijk met $1000. Daarna vertelde uw bank u dat de bank van meneer X de cheque niet honoreerde omdat er niet voldoende saldo op zijn rekening stond. Uw bank verminderde uw rekening met $1000 en stuurde de geweigerde cheque van $1000 aan u terug als NSF-cheque. Het saldo in uw boekhouding zal verschillen van het saldo op uw bankafschrift.

Stappen bij het opstellen van een bankafstemmingsoverzicht:

Stap 1 – Zoek de stortingen die onderweg zijn: De eerste stap is om te zien of een of meer deposito’s in transito zijn. U kunt dit doen door de deposito’s in uw boekhouding te vergelijken met de deposito’s op uw bankafschrift. Als u in uw boekhouding een storting aantreft die niet in het bankafschrift is opgenomen, betekent dit dat die storting onderweg is.

Toevoeging aan het saldo van het bankafschrift van alle stortingen die in uw boekhouding zijn opgenomen, maar niet in het bankafschrift zijn opgenomen.

Stap 2 – Zoek uitstaande/onaangeboden cheques en trek deze af van het saldo van het bankafschrift: Zoek alle cheques die u hebt uitgegeven, maar die niet ter betaling zijn aangeboden. U kunt dit doen door de uitgegeven cheques in uw boekhouding te vergelijken met de betaalde cheques in uw bankafschrift. Als uit uw boekhouding blijkt dat een cheque is uitgegeven en op uw bankafschrift geen overeenkomstige boeking voor die cheque voorkomt, betekent dit dat het een uitstaande of niet-aangeboden cheque is.

Trek van het saldo van het bankafschrift alle cheques af die u hebt uitgegeven en in uw boekhouding hebt ingevoerd, maar die niet door de bank zijn betaald.

Stap 3 – Zoek een creditnota en voeg deze aan uw boekhouding toe: De bank geeft een creditnota uit wanneer zij een schuldvordering int namens de deposant. Ga na of er door de bank een creditnota is uitgegeven die u niet in uw boekhouding hebt opgenomen.

Voeg aan uw boekhouding alle creditnota’s toe die niet in uw boekhouding zijn opgenomen.

Stap 4 – Zoek debetnota’s op en trek ze van uw boekhouding af: De bank verleent verschillende diensten aan haar deposanten, zoals het afdrukken van cheques, het verwerken van cheques zonder betalingsachterstand en het innen van schuldvorderingen enz. De bank houdt kosten voor deze diensten in op de rekening van de deposant en informeert hem of haar over deze inhoudingen door een debetnota uit te schrijven. Zoek een debetnota die niet in uw boekhouding is opgenomen.

Trek een debetnota die door de bank is uitgegeven, maar niet in de boekhouding is opgenomen, van uw boekhouding af.

Stap 5 – Zijn de aangepaste saldi gelijk? Ga na of het gecorrigeerde saldo in uw boekhouding gelijk is aan het gecorrigeerde saldo in uw bankafschrift.

Stap 6 – Maak de juiste journaalposten: De laatste stap in een bankreconciliatie is het voorbereiden van passende journaalposten voor de posten die u nog niet in uw boekhouding hebt opgenomen.

Voor een betere uitleg en een beter begrip, beschouw het volgende voorbeeld.

Voorbeeld

Het bankafschrift van de Fast Company vertoont op 31 januari 2015 een saldo van $ 10.000, terwijl het grootboek van het bedrijf een saldo van $ 8.525 vertoont. De volgende redenen zijn geïdentificeerd voor deze discrepantie.

- Een bedrag van $ 822 dat op 31 januari 2015 naar de bank is gestuurd om te worden gestort, komt niet voor in het bankafschrift.

- De volgende cheques die in de maand januari zijn uitgegeven, zijn nog niet door de bank verrekend.

Check No: 201, Uitgiftedatum: 15 januari 2015, Bedrag; $ 200;

Check No: 212, Uitgiftedatum: 19 januari 2015, Bedrag; $ 20;

Check No: 216, Uitgiftedatum: 25 januari 2015, Bedrag; $ 610; - Een vordering ten bedrage van $ 1.588 is door bank voor het bedrijf geïncasseerd.

- Uit het bankafschrift blijkt dat over het gemiddelde rekeningsaldo in januari een rentebedrag van $ 50 is verdiend.

- De bank heeft $ 10 in rekening gebracht voor het incasseren van een nota.

- Een door het bedrijf gestorte cheque van $ 100 is teruggeboekt als NSF.

- Een bedrag van $ 25 is door de bank afgetrokken als servicekosten voor de maand januari.

- De cheque nr. 220 is uitgegeven aan het elektriciteitsbedrijf. De cheque bedraagt $95, maar is in het kasbetalingsjournaal abusievelijk geboekt als $59.

Verplicht: Maak een bankafstemmingsoverzicht voor Fast Company met bovenstaande informatie. Maak ook journaalposten om de boekhouding van het bedrijf bij te werken.

Oplossing

(a). Bankafstemmingsoverzicht

(b). Journaalposten om de boekhouding van het bedrijf bij te werken

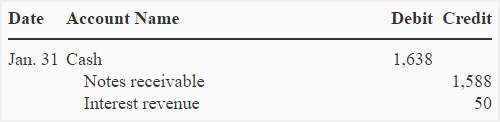

Om kasontvangsten te boeken:

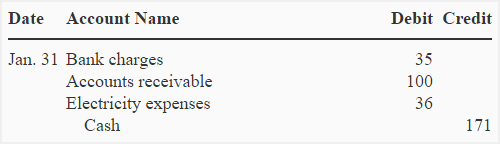

Om kasbetalingen te boeken:

Note: ik heb twee journaalposten gemaakt om de boekhouding van Fast bedrijf bij te werken – een voor kasontvangsten en een voor kasbetalingen. Als alternatief kunnen voor elke post afzonderlijke journaalposten of slechts één samengestelde boeking worden gemaakt om de boekhouding van de deposant bij te werken.