Bank reconciliation statement

- Definition and explanation:

- Przyczyny różnicy między zapisami bankowymi (wyciąg bankowy) a zapisem księgowym deponenta:

- Czeki zaległe:

- Deposit in transit:

- Credits for interest earned:

- Opłaty za obsługę:

- NSF Check:

- Kroki przygotowania zestawienia uzgodnień bankowych:

- Przykład

- Rozwiązanie

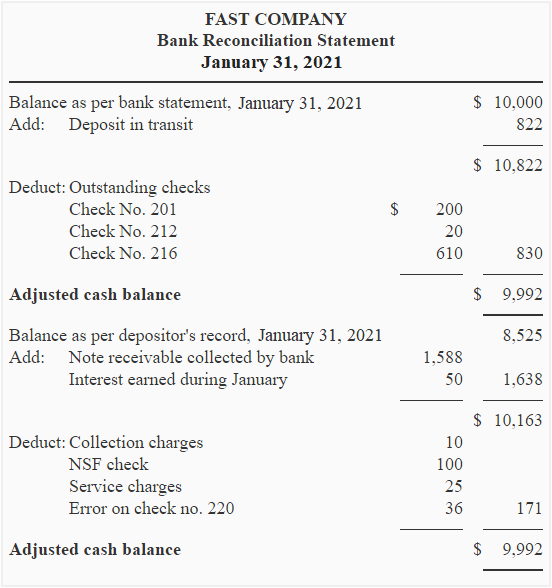

- (a). Zestawienie uzgodnień bankowych

- (b). Zapisy w dzienniku w celu aktualizacji ewidencji księgowej spółki

Definition and explanation:

Bank reconciliation statement is a statement that depositors prepare to find, explain and understand any differences between the balance in bank statement and the balance in their accounting records.

All transactions between depositor and the bank are entered separately by both the parties in their records. Zapisy te mogą się nie zgadzać z różnych powodów i wykazywać różne salda. Celem sporządzenia sprawozdania z uzgodnienia rachunków bankowych jest znalezienie i zrozumienie przyczyn tej różnicy w saldzie konta.

Przyczyny różnicy między zapisami bankowymi (wyciąg bankowy) a zapisem księgowym deponenta:

Zwykle saldo na miesięcznym wyciągu bankowym nie zgadza się z zapisem księgowym deponenta. Typowe powody tej niezgodności wyjaśniono poniżej:

Czeki zaległe:

Czeki zaległe (znane również jako czeki nieprzedstawione lub czeki nierozliczone) to czeki, które zostały wystawione przez przedsiębiorstwo na rzecz wierzyciela, ale nie zostały jeszcze przedstawione do zapłaty. Kwota tych czeków jest rejestrowana przez firmę, ale bank nie dokonuje żadnych wpisów przed końcem miesiąca.

Przykład:

Wystawiłeś czek panu X (jednemu z twoich wierzycieli) na 500 USD w dniu 30 stycznia 2015 r. i natychmiast wpisałeś go do swoich rejestrów księgowych . Pan X nie przedstawił ani nie zdeponował tego czeku na swoim koncie przed końcem stycznia. Twój wyciąg bankowy za miesiąc styczeń nie wykazałby wpisu dla tych 500 USD, ponieważ pan X nie przedstawił tego czeku przed końcem stycznia. It would create a difference of $500 between the balance in your accounting records and the balance in the bank statement.

Deposit in transit:

Deposit in transit means the cash received from a party has been recorded by the depositor but has not been entered by the bank in the bank statement. Zwykle występuje ostatniego dnia miesiąca.

Przykład:

W dniu 31 stycznia 2015 r. otrzymałeś 800 USD od pana Y (jednego z twoich dłużników) i natychmiast zaksięgowałeś je w swoich zapisach księgowych. Następnie wysłałeś tę gotówkę do banku, aby została zdeponowana na Twoim koncie, ale dotarła zbyt późno, aby zostać wpisana do Twojego wyciągu bankowego za miesiąc styczeń. The balance in your accounting record would be different from your bank statement.

Credits for interest earned:

Banks pay interest on some accounts. Jeśli te odsetki są zapisywane na rachunku deponenta bez informowania go o tym, wyciąg bankowy i zapis deponenta nie będą się zgadzać.

Opłaty za obsługę:

Banki świadczą różne usługi swoim klientom i potrącają opłaty za obsługę z ich rachunków. Deponenci zazwyczaj nie są świadomi takich odliczeń. Te opłaty tworzą różnicę salda między wyciągiem bankowym a zapisem deponenta.

NSF Check:

NSF oznacza Niewystarczające Środki. Kiedy klient wpłaca czek na swoje konto, bank natychmiast uznaje jego konto kwotą czeku. Czasami takie czeki nie są honorowane, ponieważ osoba wystawiająca czek nie posiada wystarczających środków na swoim koncie. W takiej sytuacji bank zmniejsza saldo klienta. Zdefraudowany czek jest zwracany deponentowi jako czek NSF.

Przykład:

Otrzymałeś czek od pana X na 5000 dolarów. Natychmiast zaksięgowałeś go w swojej dokumentacji księgowej i zdeponowałeś czek na swoim koncie. Po zdeponowaniu czeku bank natychmiast uznał Twoje konto o 1000$. Następnie bank poinformował Cię, że bank Pana X nie uznał czeku, ponieważ na jego koncie nie było wystarczających środków. Twój bank zmniejszył stan Twojego konta o $1,000 i zwrócił Ci zdelegalizowany czek na kwotę $1,000 jako czek NSF. Saldo w Twoich zapisach księgowych będzie się różnić od salda na wyciągu bankowym.

Kroki przygotowania zestawienia uzgodnień bankowych:

Krok 1 – Znajdź depozyty w drodze: Pierwszym krokiem jest sprawdzenie, czy jeden lub więcej depozytów jest w tranzycie. Można to zrobić poprzez porównanie depozytów w zapisie księgowym z depozytami wykazanymi w wyciągu bankowym. Jeśli znajdziesz depozyt w ewidencji księgowej, który nie został wykazany na wyciągu bankowym, oznacza to, że depozyt jest w tranzycie.

Dodaj do salda wyciągu bankowego wszystkie depozyty, które są w ewidencji księgowej, ale nie zostały wprowadzone do wyciągu bankowego.

Krok 2 – Znajdź zaległe / nieprzedstawione czeki i odejmij od salda wyciągu bankowego: Znajdź wszystkie czeki, które zostały wystawione, ale nie zostały przedstawione do zapłaty. Można to zrobić porównując czeki wystawione w zapisie księgowym z czekami zapłaconymi w wyciągu bankowym. Jeśli zapis księgowy pokazuje, że czek został wystawiony, a wyciąg bankowy nie pokazuje odpowiedniego zapisu dla tego czeku, oznacza to, że jest to czek nierozliczony lub nieprzedstawiony.

Odejmij od salda wyciągu bankowego wszystkie czeki, które zostały wystawione i zapisane w zapisie księgowym, ale nie zostały zapłacone przez bank.

Krok 3 – Znajdź i dodaj memorandum kredytowe do zapisu księgowego: Bank wystawia memorandum kredytowe, gdy pobiera należność wekslową w imieniu deponenta. Sprawdź, czy istnieje nota kredytowa wystawiona przez bank, której nie wprowadzono do ewidencji księgowej.

Dodaj do ewidencji księgowej każdą notę kredytową, która nie została wprowadzona do ewidencji księgowej.

Krok 4 – Znajdź i odejmij notę debetową z ewidencji księgowej: Bank świadczy różne usługi swoim deponentom, takie jak drukowanie czeków, rozpatrywanie czeków NSF, pobieranie należności z tytułu banknotów itp. Bank potrąca opłaty z konta deponenta za te usługi i informuje go o tych potrąceniach, wystawiając notę debetową. Odejmij od swojego zapisu księgowego wszelkie noty debetowe wystawione przez bank, ale nieuwzględnione w zapisach księgowych.

Krok 5 – Czy skorygowane salda są równe? Sprawdź, czy skorygowane saldo w zapisie księgowym jest równe skorygowanemu saldu w wyciągu bankowym.

Krok 6 – Dokonaj odpowiednich wpisów do dziennika: Ostatnim krokiem w uzgodnieniu bankowym jest przygotowanie odpowiednich zapisów księgowych dla pozycji, które nie zostały jeszcze zarejestrowane w ewidencji księgowej.

Dla lepszego wyjaśnienia i zrozumienia, rozważ następujący przykład.

Przykład

Wyciąg bankowy firmy Fast Company wykazuje 31 stycznia 2015 r. saldo w wysokości 10 000 USD, podczas gdy w księdze rachunkowej firmy widnieje saldo w wysokości 8 525 USD. Zidentyfikowano następujące przyczyny tej rozbieżności.

- Kwota 822 USD wysłana do banku w celu zdeponowania 31 stycznia 2015 r. nie pojawia się w wyciągu bankowym.

- Następujące czeki wystawione w miesiącu styczniu nie zostały jeszcze rozliczone przez bank.

Check No: 201, Issue date: 15 January 2015, Amount; $200;

Check No: 212, Issue date: 19 January 2015, Amount; $20;

Check No: 216, Issue date: 25 January 2015, Amount; $610; - A note receivable amounting to $1,588 has been collected by bank for the company.

- Wyciąg bankowy pokazuje, że odsetki w wysokości $50 zostały zarobione od średniego salda konta w styczniu.

- Bank pobrał $10 za ściągnięcie weksla.

- Czek w wysokości $100 zdeponowany przez firmę został obciążony z powrotem jako NSF.

- Kwota $25 została potrącona przez bank jako opłaty za obsługę za miesiąc styczeń.

- Czek nr 220 jest wystawiony na firmę energetyczną. Czek opiewa na kwotę 95 USD, ale w dzienniku płatności gotówkowych jest błędnie zapisany jako 59 USD.

Wymagania: Przygotuj zestawienie uzgodnień bankowych dla Fast Company, korzystając z powyższych informacji. Dokonaj również zapisów w dzienniku, aby zaktualizować zapisy księgowe firmy.

Rozwiązanie

(a). Zestawienie uzgodnień bankowych

(b). Zapisy w dzienniku w celu aktualizacji ewidencji księgowej spółki

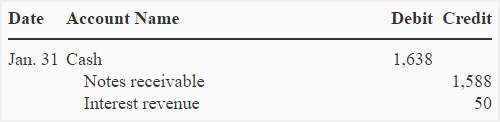

Zaksięgować wpływy gotówkowe:

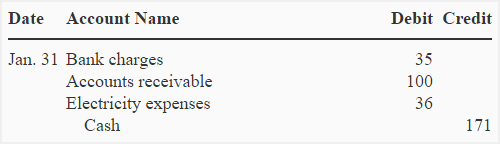

Zaksięgować płatności gotówkowe:

Uwaga: Dokonałem dwóch zapisów w dzienniku w celu aktualizacji ewidencji księgowej spółki Fast – jednego dla wpływów gotówkowych i jednego dla płatności gotówkowych. Alternatywnie można dokonać oddzielnych zapisów w dzienniku dla każdej pozycji lub tylko jednego złożonego zapisu w celu zaktualizowania zapisów księgowych deponenta.

.