Bankovní odsouhlasovací výpis

- Definice a vysvětlení:

- Důvody rozdílu mezi bankovní evidencí (bankovním výpisem) a účetní evidencí vkladatele:

- Nevyplacené šeky:

- Přechodný vklad:

- Úroky z připsaných úroků:

- Poplatky za služby:

- NSF Check:

- Kroky při sestavování výpisu z bankovního účtu:

- Příklad

- Řešení

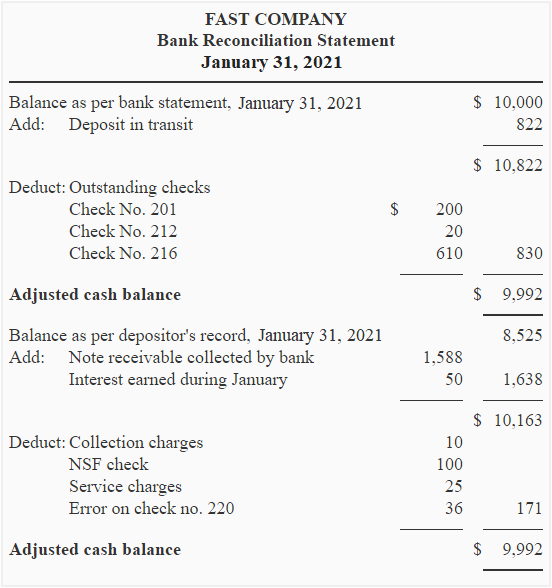

- (a). Výpis z bankovního odsouhlasení

- (b). Zápisy do deníku pro aktualizaci účetní evidence společnosti

Definice a vysvětlení:

Bankovní odsouhlasovací výpis je výpis, který vkladatelé sestavují za účelem zjištění, vysvětlení a pochopení případných rozdílů mezi stavem na bankovním výpisu a stavem v jejich účetnictví.

Všechny transakce mezi vkladatelem a bankou zapisují obě strany do svých záznamů odděleně. Tyto záznamy se mohou z různých důvodů neshodovat a vykazovat různé zůstatky. Účelem sestavení výpisu z bankovního účtu je zjistit a pochopit příčiny tohoto rozdílu v zůstatku na účtu.

Důvody rozdílu mezi bankovní evidencí (bankovním výpisem) a účetní evidencí vkladatele:

Obvykle nesouhlasí zůstatek na měsíčním bankovním výpisu s účetní evidencí vkladatele. Obvyklé důvody tohoto nesouladu jsou vysvětleny níže:

Nevyplacené šeky:

Nevyplacené šeky (známé také jako nepředložené šeky a neproplacené šeky) jsou šeky, které společnost vystavila věřiteli, ale dosud nebyly předloženy k proplacení. Částky těchto šeků firma eviduje, ale banka o nich neprovede žádný zápis před koncem měsíce.

Příklad:

Dne 30. ledna 2015 jste vystavili panu X (jednomu z vašich věřitelů) šek na 500 USD a ihned jste jej zaúčtovali do účetnictví . Pan X tento šek do konce ledna nepředložil ani nevložil na svůj účet. Na vašem bankovním výpisu za měsíc leden by se zápis o těchto 500 USD neobjevil, protože pan X tento šek do konce ledna nepředložil. Vznikl by tak rozdíl 500 USD mezi zůstatkem ve vašich účetních záznamech a zůstatkem na bankovním výpisu.

Přechodný vklad:

Přechodný vklad znamená, že peněžní prostředky přijaté od strany byly zaúčtovány vkladatelem, ale nebyly zaúčtovány bankou do bankovního výpisu. Obvykle se vyskytuje poslední den v měsíci.

Příklad:

Dne 31. ledna 2015 jste obdrželi 800 USD od pana Y (jednoho z vašich dlužníků) a ihned jste je zaúčtovali do účetnictví. Poté jste tuto hotovost poslali do banky, aby ji vložila na váš účet, ale přišla příliš pozdě na to, aby byla zanesena do vašeho bankovního výpisu za měsíc leden. Zůstatek ve vaší účetní evidenci by se lišil od zůstatku na bankovním výpisu.

Úroky z připsaných úroků:

Banky z některých účtů platí úroky. Pokud jsou tyto úroky připsány na účet vkladatele, aniž by o tom byl vkladatel informován, nebude souhlasit bankovní výpis a záznam vkladatele.

Poplatky za služby:

Banky poskytují svým klientům různé služby a z jejich účtů strhávají poplatky za služby. Vkladatelé o těchto srážkách obvykle nevědí. Tyto poplatky vytvářejí rozdíl zůstatku mezi bankovním výpisem a záznamem vkladatele.

NSF Check:

NSF je zkratka pro Not Sufficient Funds (nedostatečné finanční prostředky). Když klient vloží na svůj účet šek, banka okamžitě připíše na jeho účet částku šeku. Někdy takové šeky nejsou uznány, protože osoba, která šek vystavila, nemá na svém účtu dostatek prostředků. V takové situaci banka sníží zákazníkovi zůstatek na účtu. Neuznaný šek je vrácen vkladateli jako NSF šek.

Příklad:

Obdrželi jste šek od pana X na 5000 USD. Okamžitě jste jej zaúčtovali do účetnictví a šek jste vložili na svůj účet. Po vložení šeku banka okamžitě připsala na váš účet 1000 USD. Poté vám vaše banka sdělila, že banka pana X šek neuznala, protože na jeho účtu nebyl dostatek finančních prostředků. Vaše banka snížila stav vašeho účtu o 1 000 USD a vrátila vám znehodnocený šek na 1 000 USD jako šek NSF. Zůstatek ve vaší účetní evidenci se bude lišit od zůstatku na bankovním výpisu.

Kroky při sestavování výpisu z bankovního účtu:

Krok 1 – Zjistěte vklady na cestě: Prvním krokem je zjistit, zda je jeden nebo více vkladů na cestě. Můžete tak učinit porovnáním vkladů v účetní evidenci s vklady uvedenými na bankovním výpisu. Pokud v účetní evidenci najdete vklad, který není uveden na bankovním výpisu, znamená to, že tento vklad je na cestě.

Přičtěte k zůstatku bankovního výpisu všechny vklady, které jsou v účetní evidenci, ale nebyly uvedeny na bankovním výpisu.

Krok 2 – Najděte nezaplacené/nepředložené šeky a odečtěte je od zůstatku bankovního výpisu: Vyhledejte všechny šeky, které jste vystavili, ale nebyly předloženy k proplacení. Můžete tak učinit porovnáním vystavených šeků v účetní evidenci s proplacenými šeky ve výpisu z banky. Pokud je v účetním záznamu uvedeno, že šek byl vystaven, a na bankovním výpisu není u tohoto šeku odpovídající záznam, znamená to, že se jedná o neproplacený nebo nepředložený šek.

Odečtěte od zůstatku bankovního výpisu všechny šeky, které jste vystavili a zapsali do účetního záznamu, ale nebyly bankou proplaceny.

Krok 3 – Vyhledejte a přidejte do účetního záznamu dobropis: Banka vystaví dobropis, když inkasuje směnečnou pohledávku jménem vkladatele. Zjistěte, zda banka vystavila nějaké dobropisné memorandum, které nemáte zapsáno v účetní evidenci.

Doplňte do účetní evidence případné dobropisy, které nemáte zapsány v účetní evidenci.

Krok 4 – Zjistěte a odečtěte debetní memorandum z účetní evidence: Banka poskytuje svým vkladatelům různé služby, jako je tisk šeků, zpracování NSF šeků a inkaso směnečných pohledávek atd. Banka za tyto služby odečítá z účtu vkladatele poplatky a informuje ho o těchto odečtech vystavením debetního memoranda. Najděte jakékoli debetní memorandum, které není zapsáno v účetní evidenci.

Odečtěte z účetní evidence jakékoli debetní memorandum, které banka vystavila, ale není zapsáno v účetní evidenci.

Krok 5 – Jsou upravené zůstatky stejné? Zjistěte, zda se upravené zůstatky vaší účetní evidence rovnají upraveným zůstatkům na bankovním výpisu.

Krok 6 – Proveďte příslušné zápisy do deníku:

Pro lepší vysvětlení a pochopení si vezměte na pomoc následující příklad:

– Posledním krokem při odsouhlasování bankovních výpisů je provedení příslušných zápisů do deníku pro položky, které jste ještě nezaznamenali ve své účetní evidenci.

Příklad

Bankovní výpis společnosti Fast Company vykazuje k 31. lednu 2015 zůstatek 10 000 USD, zatímco účetní kniha společnosti vykazuje zůstatek 8 525 USD. Byly zjištěny následující důvody tohoto nesouladu:

- V bankovním výpisu se neobjevuje částka 822 USD odeslaná do banky ke vkladu dne 31. ledna 2015

- Následující šeky vystavené v průběhu měsíce ledna nebyly dosud bankou proplaceny.

Ček č.: 201, datum vystavení: 15. ledna 2015, částka; 200 USD;

Ček č.: 212, datum vystavení: 19. ledna 2015, částka; 20 USD;

Ček č.: 216, datum vystavení: 25. ledna 2015, částka; 610 USD; - Banka inkasovala za společnost směnečnou pohledávku ve výši 1 588 USD.

- Z výpisu z účtu vyplývá, že v průběhu ledna byl z průměrného zůstatku na účtu připsán úrok ve výši 50 USD.

- Banka si za inkaso směnky naúčtovala 10 USD.

- Šek na 100 USD složený společností byl odepsán jako NSF.

- Částku 25 USD odečetla banka jako poplatek za služby za měsíc leden.

- Šek č. 220 je vystaven pro elektrárenskou společnost. Šek je na částku 95 USD, ale v peněžním deníku plateb v hotovosti je chybně zaúčtován jako 59 USD.

Vyžádáno: Na základě výše uvedených informací připravte výpis z bankovního účtu společnosti Fast. Proveďte také zápisy do deníku, abyste aktualizovali účetní záznamy společnosti.

Řešení

(a). Výpis z bankovního odsouhlasení

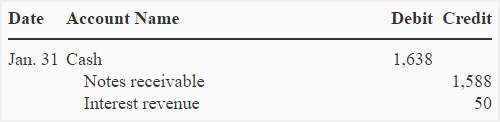

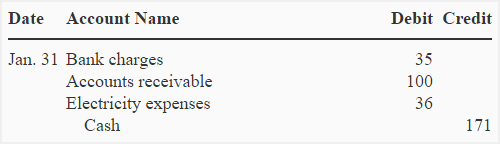

(b). Zápisy do deníku pro aktualizaci účetní evidence společnosti

Pro zaúčtování příjmů v hotovosti:

Pro zaúčtování plateb v hotovosti:

Poznámka: Pro aktualizaci účetní evidence společnosti Fast jsem provedl dva zápisy do deníku – jeden pro příjmy v hotovosti a jeden pro platby v hotovosti. Alternativně lze pro aktualizaci účetních záznamů vkladatele provést samostatné zápisy do deníku pro každou položku nebo pouze jeden složený zápis.

.